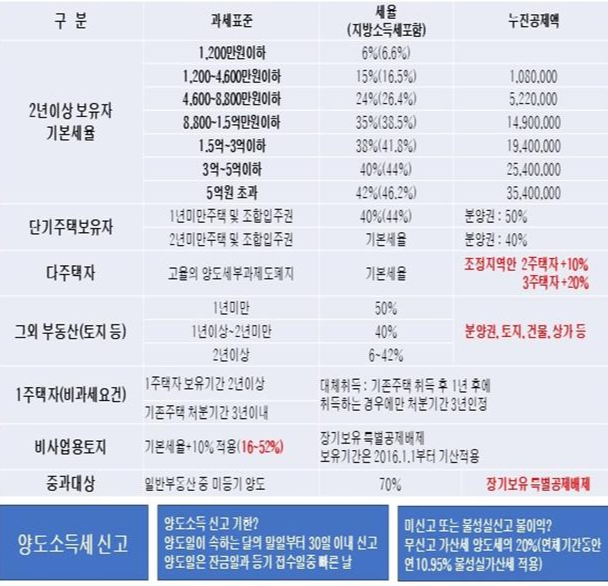

1가구 및 2가구에 대한 양도소득세 면제 조건에 대한 주요 정보

개인이 2년 이상 주택을 보유했다가 팔면 거래차익에 대해 세금이 면제된다. 물론, 규제 지역 내에서 거래가 이루어지는 경우에는 위 기간 동안의 거주도 필요합니다. 그리고 오피스텔을 한 채라도 더 보유하고 있다면 조건이 달라질 수 있으니, 가구당 2가구에 대해 어떤 상황이 양도소득세 면제 대상인지 자세히 살펴보겠습니다.

예를 들어, 한 집의 가족이 이웃 동네로 이사하기로 결정했다고 가정해 보겠습니다. 다만, 원래의 주택이 팔리지 않고 부득이하게 새집을 먼저 취득하여 이사하게 되는 경우에는 임시 제2의 주택이 되기 때문에 양도차익에 대해서는 세금이 면제됩니다. 다만, 규제지역인지 여부에 따라 2년, 3년의 세부 매각조건이 있으므로 매각 시 구체적으로 알아보셔야 합니다. 각자 주택을 소유하고 남녀가 결혼하는 경우는 불가피한 사유이므로 가구당 2가구에 대해서는 양도소득세가 면제됩니다. 물론, 법적 부부로 신고한 날로부터 5년 이내에 주택 1채를 팔아야 한다는 조건이 있습니다. 또한, 사실혼의 경우에는 적용되지 않으나, 혼인신고 전 별도의 세대이기 때문에 어차피 1인당 주택수는 합산되지 않습니다. 부모와 별거 생활을 하던 자녀가 합류하여 동거하는 경우, 동거 및 지원을 통해 임시 2주택 소유자로 인정되어 과세가 면제됩니다. 혜택을 받으실 수 있습니다. 하지만 이 경우에도 10년 이내에 먼저 양도하는 주택에는 세금이 부과되지 않는다는 조건이 있다. 또한, 아버지, 어머니 중 한 분이 60세 이상이어야 하며, 배우자의 부모를 부양하는 경우에도 동일하게 적용됩니다. 부모로부터 주택을 물려받아 갑자기 2채를 갖게 된 사람도 1가구 2주택에 대한 양도소득세 면제 혜택을 받을 수 있다. 이 경우 별도의 매각 기한이 없다는 점에서 결혼이나 동거에 비해 유리한 점이 있다. 다만, 원래 소유하고 있던 집을 상속받기보다는 먼저 처분해야 한다는 전제가 있습니다. 그리고 두 명 이상의 자녀가 다주택을 상속받는 경우에는 일정한 순서에 따라 세금이 면제됩니다. 예를 들어, 두 형제가 부모가 10년, 5년 동안 소유한 A집과 B집을 상속받았다고 가정해 보겠습니다. 이 경우 전자만 특별상속주택으로 인정하고 별도의 처분기한은 없으며 후자는 적용되지 않습니다. 가구당 2가구에 대한 양도소득세 면제 조건을 다루었지만 여기서 주의할 점이 있다. 일반적으로 오피스텔은 임차인이 입주신고를 하지 않으면 과세당국에서 주택으로 간주하지 않는다고 생각하실 수 있습니다. 다만, 국세청에서는 물 사용량, 사업장 주소 등 다양한 정보를 활용하여 조사할 수 있으니 참고하시기 바랍니다. 거래를 할 때 이에 대해.